Bom dia a todos,

No último post dei a dica da criação de uma planilha financeira, nosso fluxo de caixa. Comentei também que irei utilizar o Excel, eu sei que existem muitos outros programas, alguns até melhores que o Excel. Eu não tenho como comparar todos os programas e nem acho que está é a questão, sendo assim minha dica é, utilize o programa que você domine, que você esteja acostumado a usar, li em alguns posts/sites que o caderno, anotações na mão, não são uma boa opção.Bom meu ponto de vista é que se você é uma pessoa organizada, que utilizará o caderno sem fazer rasuras, sujeira nem bagunça e for do tipo que não gosta de utilizar a informática, pode ser que de certo. Vou usar um exemplo prático para exemplificar: Imagine que você é do interior e está indo para a capital estudar numa faculdade e para não ficar viajando diariamente resolve se mudar para uma república. Morar numa república significa dividir as contas (da casa ou apartamento) com pessoas, muitas vezes, estranhas, desconhecidas e que só com o passar do tempo terá amizade e confiança.

Bom, mesmo numa república ter um fluxo de caixa é importantíssimo e, a menos que você queira deixar essa responsabilidade para um dos colegas de quarto, é importante criar um fluxo de caixa de uma maneira fácil e acessível. Sendo assim, um caderno, bem feito, pode auxiliar a república com os demonstrativos das contas, como: gás, luz, aluguel, água, condomínio, alimentação e outros. Em outras palavras, um caderno, feito a mão, fica bem simples, pode ficar numa mesa da sala onde todos os moradores podem ver.Friso que o importante é mantê-lo sempre atualizado e organizado, sem rasuras. Claro, como este tipo de fluxo de caixa é público, de acesso a todos os membros da república, algumas anotações de despesas e até de receitas mais pessoais pode ser que você não queira anotar, como presente para a namorada ou bônus no salário de final de ano. Para anotações mais pessoais, um fluxo de caixa pessoal, lembrando que é importante separar uma linha para "os gastos da república", onde terá os valores que você transcreveu para o fluxo de caixa da república. Mais adiante darei maiores detalhes sobre as linhas do fluxo de caixa, eu gostaria de destacar que neste ponto o importante não é o programa ou o jeito que será feito o fluxo de caixa, mas a organização, disciplina e força de vontade, pois tudo deve ser anotado e uma rotina para isso deve ser criada, não necessariamente diariamente, mas pelo menos semanalmente.

Fuja da "contabilidade mental", aquela em que você, após ter feito uma compra, pensa "recebi tanto de salário, gastei isso agora mais algo que comi ontem...", a contabilidade mental é uma armadilha, ela o fará esquecer detalhes, dos centavos daquela compra, do cafezinho na padaria que foi baratinho, de pequenos gastos e até a quantia certa de algum valor emprestado a algum amigo, ou seja, com a contabilidade mental você ficará sem controle do seu bolso, do seu dinheiro. Sem controle não tem como assumir um compromisso e tão pouco planejar alguma coisa (férias, por exemplo). Sobre a contabilidade mental, concordo com o Livro "Dieta de Bolso" da autora Eliana Bussinger e com meu amigo Conrado Navarro "deixar o controle das finanças a cargo da mente é uma atitude perigosa, desnecessária e ineficiente".

Controle financeiro é o primeiro passo para quem quer por as contas em dia, sair do vermelho, planejar uma viagem, comprar o primeiro carro, comprar a casa própria, em fim, o controle financeiro é uma ferramenta para ajudá-lo a tomar conta do seu dinheiro, para mostrar a ele que quem manda é você. Então vamos para a criação do nosso fluxo de caixa. Vamos começar criando os meses (no Excel, colocando os mesesnas colunas), se você quiser pode separar por períodos como trimestres, semestres, semanas, minha dica: Faça por meses, pois fica mais fácil de conferir com o extrato da conta do banco (vou entrar em maiores detalhes sobre isso nos próximos posts).

Com as colunas dos meses criados, partimos para as linhas. Antes vamos identificar o que é RECEITA e o que é DESPESA. Calma, você faz isso todos os dias e nem sabia, é simples, vejamos: Final do mês você recebe seu salário, ele é uma RECEITA, você utilizou seu salário para pagar o aluguel, o aluguel é uma DESPESA. Ou seja, tudo aquilo que você recebe, ou entra no seu bolso, será RECEITA, e tudo aquilo que você paga, ou saí do seu bolso será DESPESA. Vamos ver mais exemplos: Você pediu um empréstimo a um amigo e ele lhe cede, então este empréstimo será RECEITA. Assim que você devolver este dinheiro, será uma DESPESA. Seu 13º salário também será RECEITA, seu cartão de crédito é DESPESA.

Ok, vamos então começar a montar nossas RECEITAS (ou entradas) esta parte é bem simples, de forma geral temos nosso SALÁRIO, alguns podem ter parte do seu salário em fixo e variável (comissão por vendas, por exemplo), pode ser que você tenha um imóvel com um inquilino pagando aluguel além de ter seu emprego, pode ser que você tenha2 empregos e com isso 2 salários, sendo assim não vou entrar em muitos detalhes; então vou por na nossa primeira linha de RECEITAS: SALÁRIO. Dica: anotar qual a data que você recebe o seu salário, por exemplo todo dia primeiro do mês, todo dia 15, todo dia 30, etc falarei melhor sobre isso daqui a pouco.

Após marcar todas as suas fontes de receita, partimos para as DESPESAS. Aqui teremos mais linhas e pode variar bastante conforme a sua necessidade, por exemplo: Um taxista pode querer colocar cada um dos seus gastos com seu veículo numa linha e dessa forma ter um controle melhor do quanto ele gasta por mês em combustível, mas se você pega todo dia ônibus, pode não ser necessário ter uma linha específica para isso. Sendo assim, vou listar as principais despesas e caberá a você identificar suas necessidades e adaptar sua planilha (caso tenha alguma dúvida, fique a vontade para me perguntar, estarei a disposição). Principais despesas: Aluguel, Água, Luz, Gás, Telefone, Celular, Supermercado, Transporte (Combustível), Cartão de Crédito e Alimentação.

A dica aqui também é por uma data e a explicação é bem simples: Organização e melhor Planejamento. Vejamos num exemplo: Se você recebe seu salário dia 30, mas tem que pagar o aluguel dia 2, contas de água, luz e gás dia 5, conta do telefone dia 10, supermercado 1 vez por semana e cartão de crédito dia 20. Se você não utiliza a função de débito automático na sua conta, você não faz nenhum tipo de anotação ou não deixa nenhum lembrete de quando essas contas vencem (se deixou por conta da contabilidade mental), certamente já perdeu o vencimento de alguma dessas contas e teve que pagar com juros (se já esqueceu a do cartão de crédito então, viu que os juros são os maiores de todos!). Se você deixa lembretes para não esquecer as datas, não paga os juros das contas, mas vai reparar que 'usa/gasta' muito do seu tempo para ficar pagando contas. Se você não tem o hábito de usar o site do seu banco para acessar sua conta, sabe que perde muito tempo indo até o banco e ainda mais com as filas dos caixas. Por isso, vamos anotar as datas e procurar organizar suas contas para apenas uma data, desta forma você não esquecerá nenhuma data, caso tenha o costume de ir ao banco para pagar as contas, verá que isso só vai acontecer uma vez, mas se você faz isso pelo site do seu banco, viu que não precisou ficar entrando no site toda hora.

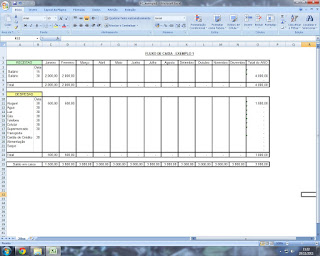

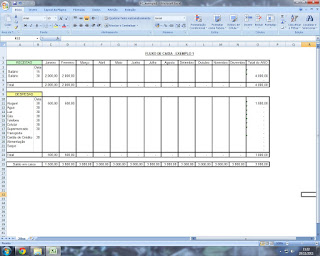

Agora que colocamos todas as nossas RECEITAS e DESPESAS, vamos ver qual é o nosso TOTAL do mês, ou seja,para ver como fechamos o mês, e esta conta é bem simples, basta somar todas as RECEITAS e subtrair da soma de todas as DESPESAS, ou seja, TOTAL MÊS = RECEITAS - DESPESAS. Só que não começamos o mês com ZERO reais na conta, começamos o mês com justamente o que sobrou do mês anterior, por ter essa movimentação é que chamamos de FLUXO DE CAIXA. Tendo isso explicado, vamos identificar nosso SALDO EM CAIXA, ou seja, vamos pegar o nosso TOTAL MÊS e somar com o TOTAL MÊS do mês anterior. Calma, vamos ver o exemplo para ver se fica mais claro: Digamos que seu salário seja de R$2.000 em Janeiro, e gasta com Aluguel R$500, sendo assim seu TOTAL MÊS de Janeiro foi de R$1.500. Começa Fevereiro, você recebe seu salário R$2.000, paga o aluguel (R$500), Seu TOTAL MÊS de Fevereiro também foi de R$1.500, só que seu SALDO EM CAIXA em Fevereiro será de R$3.000, ou seja, Janeiro + Fevereiro.E desta forma criamos nosso fluxo de caixa! Estou colocando este nosso exemplo para ilustrar o post de hoje.

(clique na figura para ampliá-la)

Antes de encerrar por hoje, gostaria de resumir as dicas de hoje:

Dica 1 - Crie um Fluxo de Caixa, seja ele numa planilha de excel ou não.

Dica 2 - Seja Organizado e Comprometido

Dica 3 - Fuja da Contabilidade Mental

Dica 4 - Faça seu Fluxo de Caixa dividido por meses

Dica 5 - Anote as Datas das suas Receitas e Despesas

Dica 6 - Cartão de Crédito; selecionei este item, pois gostaria de entrar em maiores detalhes sobre ele nos próximos posts

Dica 7 - Débito Automático em Conta, se você não quer perder as datas dos pagamentos, procure seu gerente do banco e ative esta função (ela é gratuita e facilita muita coisa)

Dica 8 - Use o Site do seu banco e fuja das filas dos bancos

Dica 9 - Conta com Juros, vou entrar em maiores detalhes sobre este item nos próximos posts

Dica 10 - Coloque a mesma data de vencimento para todas as suas despesas

Para os próximos posts quero detalhar melhor o Cartão de Crédito e mostrar como ele pode ser um aliado no seu controle financeiro e vou explicar melhor o que é e quais os problemas sobre os Juros. Então até o próximo post. Abraço.

Agradecimento especial: Conrado Navarro - http://dinheirama.com/blog/2008/04/07/por-que-a-contabilidade-mental-nao-funciona/

Agradecimento: Roberto Akamine, planilha corrigida.